拼多多增长内幕:花1块钱,耗你94分钟

随着流量时代的发展,各个行业都在争夺流量和用户,电商行业更是如此,拼多多就是一个十分典型的例子,本篇文章作者分析了拼多多增长的内幕等内容,剖析了其发展现状以及运营面临的困境等,感兴趣的一起来看一下吧。

作者:张冉冉、赫晋一;编辑:付晓玲

题图来自 Unsplash,基于 CC0 协议

全文共 7254 字,阅读需要 15 分钟

—————— / BEGIN / ——————

很长的周期里,电商领域对流量并不以为然。

最典型的是:2018 年三大电商平台掌舵者像约好了一样,集体在公开渠道发表 " 流量浮云论 "。

马云在官媒《网络传播》杂志上写文称:好的互联网企业,不是争流量,不是争数量,而是争质量、争担当。

刘强东在演讲中强调:互联网不是有流量就赚钱,靠供应链才是关键。

黄峥一句话颠覆了流量的价值:腾讯做电商失败,是因为他们理解电商是流量 × 转化率=GMV,流量逻辑在今天是无法成功的。

然而整个互联网的竞争史,事实上就是一场关于流量,也就是水源的争夺战。

电商行业更是如此。

一些人持续寻找水源,比如阿里;一些人持续造水,比如拼多多。

明明建立在流量之上,却又对流量 " 不敬畏 ",注定是要被打脸的。

抖快的崛起,再次印证了 " 得流量者得天下 "。同时其令人恐惧的杀时间能力,不断延伸的直播电商边界,已然威胁了传统电商的场子。

流量焦虑侵袭下,电商平台不得不重新重视起水源。

这里面,拼多多情况最为特殊——依附于社交,以造水起家。

而锚定这条路,就需要有持续造水能力。

市场也确实在以此估值拼多多。

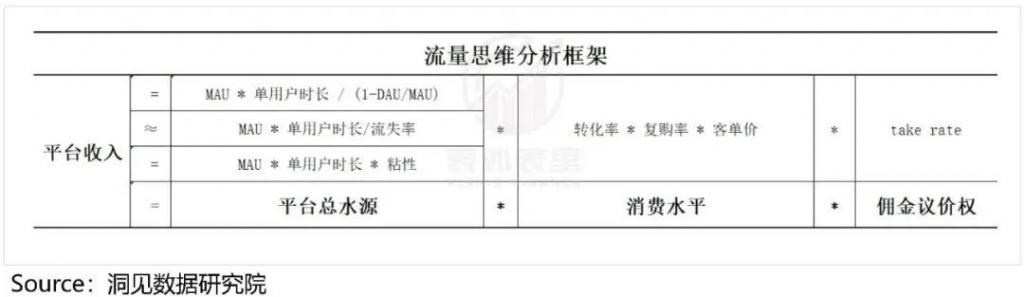

如下图,股价和拼多多 LTT(life total time,用户终身时长)yoy 增速走势,保持一致。

总 LTT=(月人均使用时长 / 月流失率 )*MAU;月人均使用时长≈月度总时长 /MAU;月流失率≈ 1-DAU/MAU。

市场的逻辑可简单理解为:当水量涨得快,意味着公司充满想象力,投资者才会押注;反之,后撤。

竞争和资本市场审视面前,拼多多 " 身体比嘴巴诚实 " 得多。

可以看到,此前一直蜷缩在个人中心页面下的多多视频,三个月前被拼多多战略升级为一级入口,权重直逼百亿补贴和多多买菜,目标直指其流量汇聚能力。

为此,深谙 " 空手套白狼 " 的拼多多,甚至真金白银了起来。

如下图,观看短视频,它是真给钱:

事实上,多多视频在 2020 年就上线了,为什么这时才被 " 委以重任 "?其是否又能担得起重任呢?

拼多多来到流量拐点

一般,为了能造出更多的水,在供给侧,平台做的事情,大体有如下几种:

拉更多的人头进来:其实就是用户规模驱动。

创造一个新的小水池:譬如,淘特之于淘宝,就是可以引渡用户的新水池。

在现有水池里做一些创造,让人能在里面多玩一会,玩得嗨一点,锚定的是用户粘性和时长。

只要这三张牌还没有打完,不管当下使用的是哪一张牌在做业绩支撑,对大多数投资者来说,都存在想象空间。

而拼多多,可打的牌面已经不多了。

众所周知,早期在全民被各种 " 砍一刀 " 支配的裂变攻势下,拼多多快速俘获时间相对充裕的下沉市场用户,将自己平台的 " 流量池 " 蓄了起来。

且精明借势微信渠道下,其初期 " 造水 " 的花费极小。

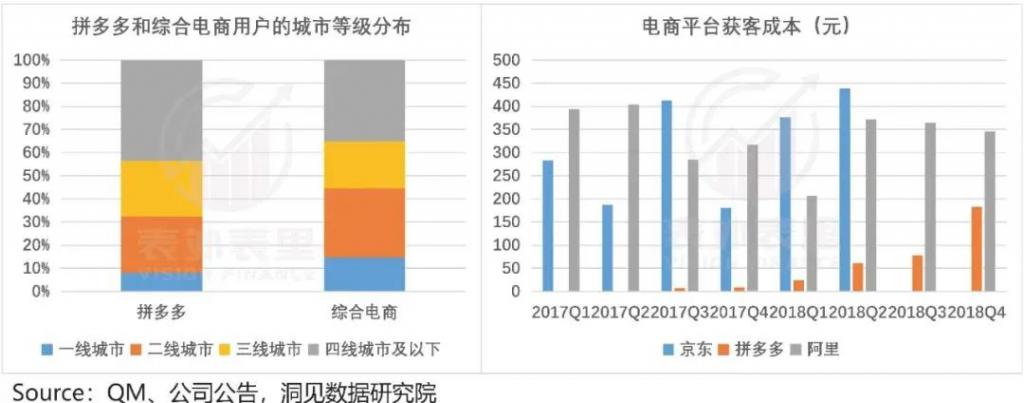

可以看到 2017Q3-2018Q4,拼多多的获客成本,相比阿里、京东最低,甚至 2017Q3-Q4 仅为个位数。

当然,五环外用户总有圈完的一天,彼时拼多多初遇 " 水源 " 不足问题。

由此," 精分 " 的一幕出现了——黄铮一边放言 " 流量逻辑行不通 ",一边在 2018Q2 电话会议里高谈阔论:加强用户对拼多多平台的信任,稳步增加高品质用户数量,依旧是当前面临的第一要务。

而这些新水源——高净值用户圈层,蓄起来的代价不小。

2019 年,拼多多上线了百亿补贴,对热门高端商品,提供大幅现金补贴,让利用户。比如 iPhone、华为、任天堂、海蓝之谜、SK-II 等品牌商品,在拼多多上可以以低于市场均价的价格拿到。

如此 " 撒钱 " 下,可以看到,2019Q3 之后,获客成本持续上升。

不过,所幸效果不错。

2019 年底,黄铮在电话会议上不无骄傲地表示:" 按照目前的增长速度,我们很快就会超过竞争者。"

而大约一年后,拼多多的年活跃买家数,如预期先后超过京东、阿里,成为业内第一。

理所应当,用户规模驱动是拼多多该阶段的 " 造水 " 源头。

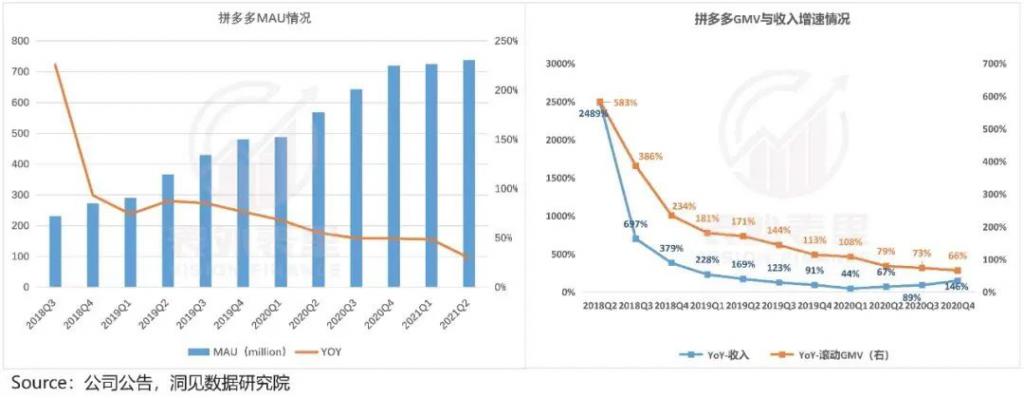

但上述说过,拼多多在拉新上已然不再经济,用户基数进一步庞大后,规模增长只会更难。可以看到 2019Q3 开始,拼多多 MAU 增速出现下滑迹象。

用户规模驱动的牌,已然是没法打了。

而流量增长受限,在竞争激烈的电商领域,显然是危险信号。如下图,受此拖累,拼多多的平台收入增速,在 2019Q1-2020Q1 持续放缓。

一旦业绩增长故事失去 " 性感 ",对投资者的吸引力,是要打折扣的。

当然,影响收入呈现的因素不只是平台总水源,还有消费水平,变现率(take rate),具体如下图:

但变现率(take rate)、客单价等方面,拼多多近两年受限于各种约束条件,一直有心无力。相比之下,其将拉升收入的突破方向,依然放在了水源上。

比如,2020Q2 电话会议提到:货币化率并不是我们考察的 KPI,也不是要优化的重点。重中之重还是要增强用户的粘性,还是要继续培养高质量的商家。

而之所以聚焦用户粘性,也不难理解——毕竟用户规模驱动已触顶,很难再进一步,建小水池也没什么迹象,具有运作空间的就剩第三种——让用户多玩一会,玩嗨一点。

多多买菜 " 蓄水 " 担当

但拉低 ARPU

2020 年,疫情催化下,爆发了两个新流量风口:一个是直播电商,一个是社区团购。

这两个风口,拼多多有着截然不同的态度:

直播业务在黄峥对其予以 " 工具属性 " 的简单定义下,迟迟未能被列为战略级产品,集中发力。

而多多买菜的战略级别,则牵动了彼时已退休的黄峥——其在管理层犹豫不决时,黄峥给出 " 全力以赴 " 的指令,之后又在周年庆演讲中,将多多买菜定级为长期业务。

那么,为何会有如此差别对待呢?难道直播的流量汇聚能力,不够性感?

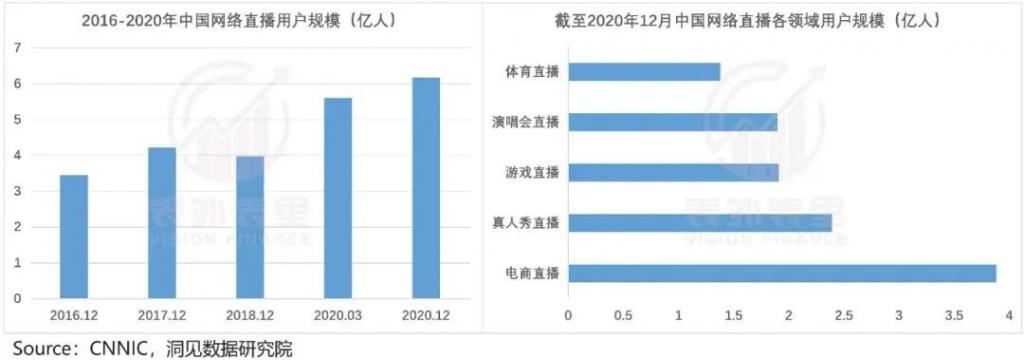

这显然不是事实。据第 47 次《中国互联网络发展状况统计报告》显示,截至 2020 年 12 月末,中国网络直播用户规模达到 6.17 亿。

其中,电商直播用户规模达到 3.88 亿,在所有网络直播细分中排名第一。

流量大开之下,据网经社 " 电数宝 " 电商大数据库显示,2020 年上半年淘宝直播 GMV 达 3000 亿,超过了 2019 年全年直播业务 GMV。

事实上,拼多多自己也在受益。

其 2020 年 1 月增加了直播页面,而 2020Q2 电话会议中提到:越来越多的商家,利用直播增强跟客户的粘性。

更可信的答案,揭晓在拼多多 2020 年五周年庆里。

会上,黄铮细述初衷表示:我们曾是社区团购鼻祖,从农产品起家,提出了社区站点、前置仓等概念。伴随着疫情,消费者又有线上买菜的需要,所以我们决定做买菜。买菜是个好业务、苦业务,也是我们拼多多人的试金石。

理解起来就是:做社区团购,我们(拼多多)有基因,更在行。

那么,具体情况如何呢?

可以看到,拼多多入局时,面对的是 " 美团优选、橙心优选等强势对手在侧 " 的局面,多多买菜想要跑通,并非易事。

为了以落后者拔头筹,拼多多的投入,近乎不计成本。

这年夏天,拼多多召集千名员工,包括多位资深主管奔赴多多买菜一线。

有项目相关人员描述,在最开始的时候,往往上午开会决定完区域负责人,下午就要买机票赶过去;一位员工被调去多多买菜,当天就把上海的出租屋退了。

同样,在给「大饼激励」这块,也是「壕」无人性。

据晚点 LatePost 报道,2021 年拼多多针对多多买菜员工,进行了两轮普涨调薪和股票激励:普通员工每次拿到不低于 10 万元的股票激励和 30% 的薪资普调;省区负责人则根据业绩和兼并情况,在百万元至千万元之间。

这样的投入力度下,尽管还没有建立起稳固的供应链和物流体系,但多多买菜在一年内,规模做到了行业前两名。

在流量竞技场上,也确实炸出了一片真空。据 2020Q3 电话会议:多多买菜的推出和主站产生协同作用,通过买菜的高频行为来提高用户在 APP 上的活跃度。

反映在数据,可以看到,2020 年拼多多的用户粘性,大幅跑赢阿里和京东。

LTT(用户终身时长,用户时长 / 流失率)同比增长有所恢复,驱动平台总 " 水源 " 大涨,2020Q2-Q3 转头向上,反映在股价上,就是同期拼多多股价上涨近两倍。

如果是个童话故事,到冲破难关、预期兑现这一刻,就圆满结局了。

但可惜这是商业世界,牵一发而动全身、硬币的两面性等反转,随时在上演。比如,随着规模扩大,多多买菜薅羊毛泛滥,客单价低等问题,已经影响到了平台的 ARPU 增长。

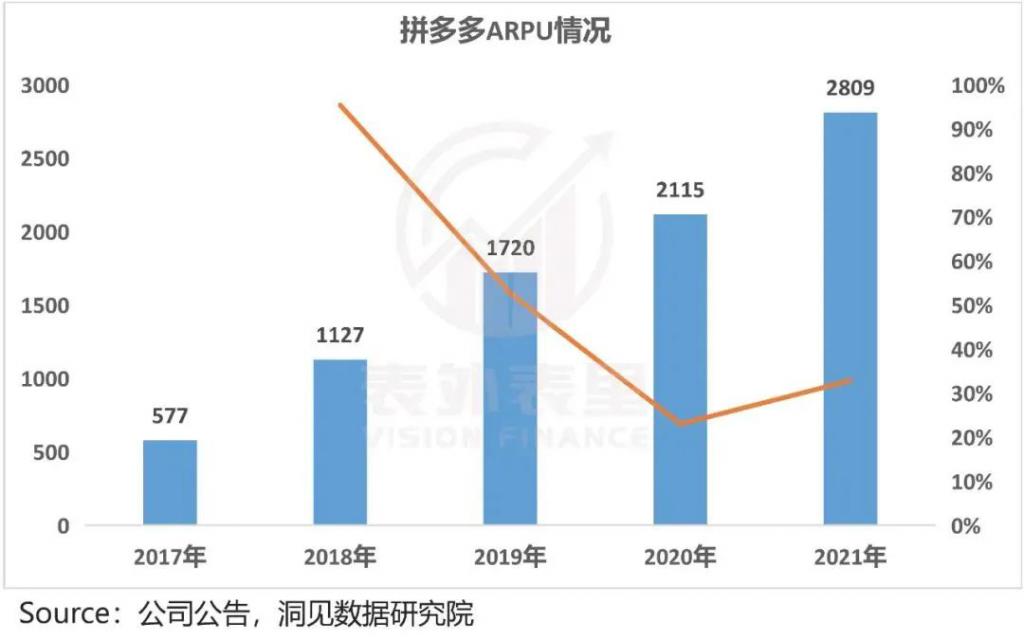

如下图,2020Q2 — Q4,拼多多的 ARPU 增速,连续快速下滑。

而 ARPU 提升受限,导致拼多多的「盈利路径」,出现了断裂。这自然会影响到资本市场的态度。

比如,2020 年财报之后,克班资本将拼多多的评级从增持下调至行业权重,给出的原因是:

公司 2020 年累涨 370%,是由强劲的营收增长和倍数扩张所推动的。但社区团购竞争激烈,这种扩张已经难以为继,需要新的催化剂来进一步推动股价大幅上涨。

增长焦虑之下,拼多多的战略侧重,偏离 " 造水 ",倒向提升消费水平。

据 201Q2 电话会议:我们会持续提升产品数量,不断增加产品选择的深度和广度,增加产品类别和价格区间,相信随着用户选择的增加,ARPU 会持续增长。

那么,效果如何呢?

轻 " 造水 " 重消费水平

" 赔了夫人又折兵 "

拼多多的忠实用户们,近两年可能观察到了一个变化——拼多多正在 " 天猫化 "。

最直观的体现就是:

以往,拼多多主打 9.9 元特卖,除了水果生鲜,大家抢的多是便宜的日常消耗品,比如纸巾、垃圾袋等,这些产品的技术含量低,多为白牌。

现在,有明显差异的品牌化产品多了起来。比如苹果和华为、大疆、Switch、雅诗兰黛和欧莱雅等商品。

这是拼多多品牌化的一个缩影,其背后寄托的是提升客单价,缓解增长问题的畅想。

用拼多多董事长陈磊(2021Q4 电话会议)的话说:一部分品牌先看到机遇,先进来的品牌看到比较高的回报,从而带动更多的品牌来尝试。

但结果似乎与其预想,有所偏差。

在上线 1P(自营)业务,以及在 " 百亿补贴 " 频道推出 " 官方合作旗舰店 " 入口,提升百亿补贴商家服务标准等招揽举措下,平台的品牌商家入驻情况确有进展。

比如,数据显示,2021 年 5 月,新入驻的品牌官方旗舰店同比去年增长超 10 倍以上。

然而进一步对比会发现,入驻的品牌中,很少有知名大牌。

这一点拼多多自己也有清醒的认知,去年 8 月的交流纪要提到:中小品牌的引入有所改善,但头部品牌没有什么本质变化,很多入驻的不是官方旗舰店,而是经销商。

而头部品牌不愿入驻的原因,其实早在拼多多与特斯拉争端时(相关论述已有很多,这里不展开论述),就已经很明了:

用户在拼多多上的诉求是足够低价,这与品牌自身维护价格体系的诉求,是背离的。

这一点拼多多交流纪要也有提到:品牌不愿意降价,在拼多多的转化率并不是很好。

品牌化效果不尽人意下,可以看到,2021 年拼多多的客单价只有 40 元,相比 2020 年还下降了 9 元,大写的 " 越努力越心酸 "。

对这样的结果,拼多多归因为时机不成熟,2021Q4 电话会议提到:品牌在平台开店并非一蹴而就,还需要一定时间。

不过,提升消费水平的回馈,也不全是坏消息。

如下图,2021 年拼多多人均每年订单量提升至 70 单,相比 2020 年的 49 单大幅增长。

而这实际上,是得益于多多买菜。

据艾瑞咨询调研,疫情前生鲜电商用户在 APP 购买生鲜频次高于每周一次的占比约 57.3%,疫情期间为 69.1%,疫情后为 67.2%。

这样的需求背景,叠加拼多多 2021 年的流量倾斜——如 " 百亿补贴 " 继续对农产品实行零佣金政策;举办 " 农货节 " 扶持农产品上行等,复购率大有起色。

但上述说过生鲜消费的客单价更低,如此两相冲抵下,可以看到,2021 年拼多多的 ARPU 提升也一般。

而其代价,则是单件模型变得更平庸。毕竟电商要赚钱,客单价提升是必须项。

消费水平做了半天没太大起色,拼多多想再回去上述的 " 造水 " 逻辑,发现行不通了。

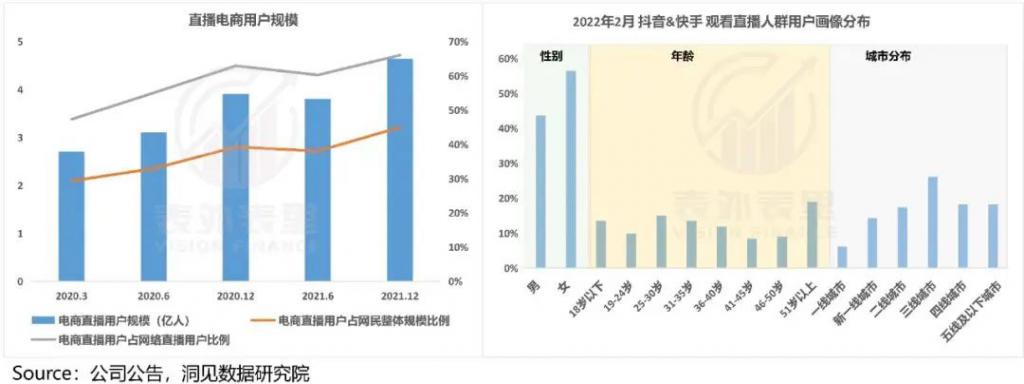

直播电商市场,几乎被抖音、快手和淘宝瓜分殆尽,而拼多多囿于管理层「决策」,存在感很低。

比如,艾瑞咨询数据显示,2021 直播电商总体量约 1.9 万亿,抖音直播电商 GMV 预计 1 万亿,快手前三季度为 4398 亿,二者相加,几乎相当于拼多多前三季度总 GMV(1.58 万亿元)。

更严峻的是,这些高速增长的新型电商模式,其用户画像,三线及以下的用户群体占比超过 50%,这正是拼多多的核心盘。

而社区团购领域,在监管和竞争压力下,增长势头被按停。

据晚点 LatePost 报道,2021 年多多买菜的 GMV 有 800 亿,但其原定的目标是 1500 亿,相当于只完成了一半。

" 造水 " 能力遇阻,可以看到,2021 年拼多多的用户粘性持续下滑。

不仅拖累平台总 LTT 也一路向下,资本市场也立马变脸。如下图,2021 年,拼多多在电商平台中跌得最惨,跌幅达 70%。

备注:9-10 月,粘性短暂回升,受大批社区团购平台或倒闭、或收缩,多多买菜业务释放需求空间影响,但很快就下落了。

综上来看,拼多多并不擅长做消费水平,折腾一番效果有限不说,市场实际锚定的还是其造水能力。

而考虑到拼多多用户粘性已达 0.65,可提升空间有限——要知道你天天打开的微信,用户粘性也才 0.8 左右;

接下来,用户时长或是平台 " 水源 " 增长的核心——同期拼多多用户时长只有 23 分钟,和抖快超过 120 分钟相比,空间很大。

如此也就不难理解,为什么锚定用户时长的多多视频,战略地位提升。那么,多多视频能否扛得起 " 造水 " 大梁呢?

锚定用户时长

多多视频确定性如何

" 未来拼多多的愿景是做‘ Costco ’与‘迪士尼’的结合体,集高性价比产品和娱乐为一体 "。

这是拼多多上市前夕,黄峥在致股东信中,为投资者描绘的蓝图。

此前,不管是做用户粘性,还是提升消费水平,都是围绕 Costco 故事来讲。而多多视频,似乎意味着拼多多真的要切入 " 迪士尼 " 模式了。

如下图,多多视升级一级入口后,点开可以看到的是单列信息流模式,内容也是以娱乐为主,和抖音的模式,高度类似。

相比之下,同样承接短视频内容,淘宝的 " 逛逛 ",京东的 " 逛 ",采用双列信息流形式,内容也以种草为主,整体仍带着 " 电商气息 "。

从左到右依次为:多多视频、京东的逛、淘宝的逛逛

一个完全沉浸式体验,一个有选择性质,哪个更具娱乐性质且更杀时间,快手从双列到单列,已经给出了答案。

而这让拼多多的故事空间,动听了起来。但具体到实践层面,用户为什么要在电商平台上看视频?

答案上述已部分提及,为了招揽用户,这个向来 " 空手套白狼 " 的主——比如 "6 万人砍不下拼多多手机 " 的魔幻事件,真花钱了。

就调研统计显示,为留住用户,多多视频设置了两种激励。

激励方式一,用户每天新点击观看视频,都可直接收到转账到微信的现金。这让深受 " 砍一刀 " 之苦的用户,晋升成了 VIP 待遇。

当然,VIP 待遇只限每天观看的前 10 个视频左右,且每次的收益约为一分钱。

接着再观看视频,就进入了激励方式二:完成任务积累金币,终点是大额现金红包——单次提现 20 元。

如此真金白银,虽然单用户数额不大,但加上几亿的用户基数,也是不小的支出。拼多多这样买量,真的划算吗?算一笔账你就知道了。

上述激励方式二的回报,看似很丰厚,但想要兑现,又转回了拼多多熟悉的配方。

比如,你需要在站内不停操作,包括但不限于浏览、搜索和下单,具体项目如下:

即便被这么折腾一番,用户依然很少能拿到钱。

如下图,有网友反馈,用了两年才终于拿下 20 元提现,其中还包括下单购物返利的金币;而更多的用户,却是坚持不下去中途放弃。

但拼多多却 " 得偿所愿 " —— APP 打开次数增加、用户时长提高、用户转化提升。

比如,我们以 10 天为例,对多多视频的投入和回报的测算显示:

10 天内,拼多多只花 1 块钱左右,就让用户在平台停留时间增加约 2.2 小时,打开 APP 的次数至少增加 10 次。

同时,用户 10 天内,只要随便下一单,花出去的钱就能回本。

备注:

1. 成本:激励方式一,单用户确定性成本为 1 元左右。激励方式二,鉴于该模式很难提现,成本不计。

2. 收获:激励方式一,用户时长:40 秒 / 视频 *10 个视频 / 天 *10 天 =4000 秒,超 1 小时;APP 打开次数:至少 10 次。

激励方式二,按照 take rate3.5%、ASP 40 元测算,每单收入约 1.4 元;时长:7 分钟 *10 天(第二种激励方式)=70 分钟;登录次数:10 天连续登录,每天登录次数可能超过 8 次。

不愧是 " 全宇宙最懂小数点 " 的公司,ROI 控制得明明白白。

要知道,其平台用户主体是有大把空闲时间的下沉用户,这意味着,用这种微小的薅羊毛 " 钩子 ",成功收割远超成本的用户时长,问题不大。

如此一来,拼多多就相当于接入了一个流量插件,水池重新蓄起来,确实具有想象空间。

小 结

不管黄铮承不承认,拼多多电商生意的本质始终都是流量思维——生产水然后售卖,在几个指标之间腾挪,锚定的是自己的造水能力。

这也是市场对其估值的坐标系。

而对造水者来说,天花板往往来自水源枯竭,无水可卖,如用户增长触顶,会影响市场信心。

但 " 造水 " 的牌,不单由用户规模驱动,还有粘性、时长等,只要牌没有全打完,就有「增长接力」空间。

如今来看,拼多多的 " 造水 " 动力支撑,只剩用户时长。而依靠多多视频激励上的 " 花活 ",榨取单用户能提供的全部用户时长(LTT),流量增长故事显得颇为动听。

只是流量生意越往下钻,越难判断和把握,不确定性也更高,对投资者来说,需要谨慎待之。